Perusahaan Kecil & Sederhana (PKS)

pengenalan

Perusahaan Kecil dan Sederhana (PKS) berfungsi sebagai tulang belakang landskap ekonomi Malaysia, menyuntik daya hidup dan dinamisme ke dalam rangka kerja kewangan negara. Perusahaan ini menyumbang dengan ketara, menyumbang lebih satu pertiga daripada Keluaran Dalam Negara Kasar (KDNK) Malaysia. Selain itu, PKS adalah pencipta pekerjaan yang besar, menawarkan pekerjaan kepada lebih empat juta individu di seluruh negara. Menurut laporan Bank Negara Malaysia pada Julai 2022, Pembiayaan PKS Terkumpul berjumlah RM371 bilion, membentuk separuh daripada Pembiayaan Perniagaan di Malaysia. Angka yang besar ini menggariskan peranan yang tidak ternilai yang dimainkan oleh PKS dalam memperkukuh ekonomi Malaysia. Untuk benar-benar menghargai kesan PKS, kita mesti menyelidiki definisi tersendiri PKS yang disediakan oleh SMECorp dan Akta Cukai Pendapatan dan memahami perbezaan nuansanya.

Definisi SMECorp

Klasifikasi ini amat penting untuk Perusahaan Kecil & Sederhana (PKS) di Malaysia, segmen penting yang menyumbang kepada pertumbuhan keseluruhan ekonomi. The smecorp.gov.my menyediakan rangka kerja muktamad untuk menentukan sama ada syarikat boleh diklasifikasikan sebagai PKS. Mari kita mendalami kriteria ini untuk memberikan pemahaman yang lebih komprehensif tentang perkara yang membentuk PKS.

Kriteria untuk Mengklasifikasikan PKS:

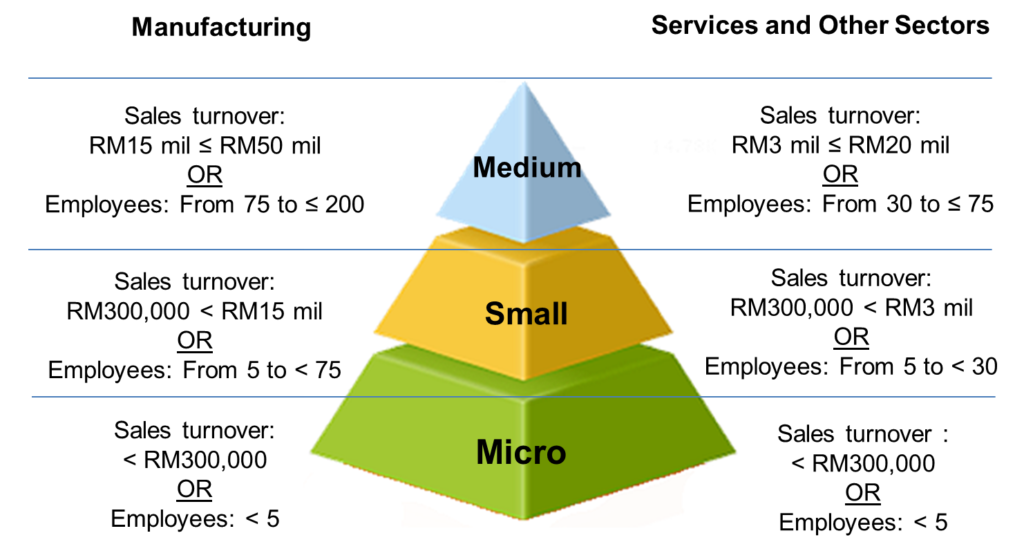

Di Malaysia, klasifikasi perusahaan sebagai PKS ditentukan terutamanya oleh dua faktor: pusing ganti jualan dan bilangan pekerja sepenuh masa. Aspek unik pengkategorian ini ialah ia beroperasi atas dasar "ATAU", membayangkan bahawa pertemuan sama ada perolehan jualan atau kiraan pekerja adalah mencukupi untuk melayakkan perniagaan sebagai PKS.

| Sektor | Perolehan Jualan | Pekerja sepenuh masa |

| Pembuatan | perolehan jualan tidak melebihi RM50 juta | maksimum 200 pekerja sepenuh masa. |

| Perkhidmatan dan sektor lain | perolehan jualan tidak melebihi RM20 juta | maksimum 75 pekerja sepenuh masa. |

Sub-Kategori dalam PKS:

Untuk memperhalusi lagi pemahaman kita, PKS dibahagikan kepada mikro, kecil, dan sederhana perusahaan, masing-masing mempunyai kelayakan kewangan dan berasaskan pekerja yang berbeza.

Dalam sektor pembuatan:

- Perusahaan Mikro: Ini adalah firma dengan perolehan jualan kurang daripada RM300,000 ATAU kurang daripada 5 pekerja sepenuh masa.

- Perusahaan Kecil: Klasifikasi terpakai kepada firma dengan perolehan jualan antara RM300,000 hingga kurang daripada RM15 juta ATAU kiraan 5 hingga kurang daripada 75 pekerja sepenuh masa.

- Perusahaan Sederhana: Firma termasuk dalam kategori ini jika mereka menjana perolehan jualan daripada RM15 juta kepada maksimum RM50 juta ATAU menggaji 75 hingga 200 pekerja sepenuh masa.

Untuk perkhidmatan dan sektor lain, pecahan sedikit berbeza:

- Perusahaan Mikro: Perniagaan ini mempunyai perolehan jualan kurang daripada RM300,000 ATAU kurang daripada 5 pekerja sepenuh masa.

- Perusahaan Kecil: Firma dengan perolehan jualan daripada RM300,000 kepada kurang daripada RM3 juta ATAU 5 hingga kurang daripada 30 pekerja sepenuh masa tergolong dalam kategori ini.

- Perusahaan Sederhana: Kategori termasuk firma dengan perolehan jualan daripada RM3 juta kepada tidak melebihi RM20 juta ATAU bilangan pekerja sepenuh masa daripada 30 hingga maksimum 75.

Pendekatan Cukai Pendapatan

Pengkategorian PKS di Malaysia melangkaui parameter yang ditetapkan oleh SMECorp. Lapisan kerumitan tambahan timbul apabila kita mempertimbangkan tafsiran Akta Cukai Pendapatan terhadap PKS. Adalah penting untuk ambil perhatian bahawa takrifan dan kriteria yang digunakan oleh SMECorp dan Akta Cukai Pendapatan mungkin tidak selalunya bertepatan disebabkan oleh perspektif yang berbeza-beza mengenai jenis persediaan perniagaan yang berbeza.

Sebagai contoh, definisi SMECorp merangkumi pelbagai entiti perniagaan, seperti milikan tunggal, perkongsian, Perkongsian Liabiliti Terhad (LLP) dan syarikat. Walau bagaimanapun, Akta Cukai Pendapatan menggunakan kaedah yang berbeza.

Akta Cukai Pendapatan menggunakan metodologi yang berbeza

Perlu diperhatikan bahawa di bawah undang-undang Cukai Pendapatan, pemilikan tunggal dianggap sebagai entiti individu dan oleh itu tertakluk pada peraturan cukai pendapatan peribadi. Begitu juga, perkongsian, walaupun tidak dicaj secara langsung, dinilai melalui rakan kongsi individu, pada asasnya menjadikan pendekatan cukai bersandar kepada percukaian peribadi.

Memandangkan senario ini, menjadi jelas bahawa klasifikasi PKS di bawah Akta Cukai Pendapatan adalah terpakai terutamanya kepada syarikat sendirian berhad (Sdn Bhd) dan, malah kepada LLP, di Malaysia.

Untuk sebuah syarikat layak sebagai PKS di bawah Akta Cukai Pendapatan dan mendapatkan layanan cukai keutamaan, ia mesti memenuhi tiga syarat:

- Modal Saham Biasa Berbayar pada awal tempoh asas tidak boleh melebihi RM2.5 juta.

- Pendapatan kasar perniagaan syarikat, termasuk pendapatan dikecualikan dan pendapatan daripada sumber asing, tidak boleh melebihi RM50 juta.

- Syarikat itu tidak boleh menjadi sebahagian daripada kumpulan korporat (iaitu, ia tidak sepatutnya mempunyai syarikat induk, anak syarikat atau syarikat subsidiari lain) dengan Modal Saham Biasa Berbayar melebihi RM2.5 juta.

Syarikat Induk Pelaburan Tidak Tersenarai

IHC tidak tersenarai, mengikut sifat perniagaan yang wujud dan mengikut peruntukan cukai, tidak menjana perniagaan. Oleh itu, syarikat-syarikat ini tidak dapat memenuhi kriteria pendapatan kasar perniagaan RM50 juta yang digariskan dalam klasifikasi PKS. Ketidakupayaan untuk memenuhi semua syarat ini pada dasarnya membatalkan kelayakan IHC yang tidak tersenarai daripada diklasifikasikan sebagai PKS.

Oleh itu, IHC yang tidak tersenarai, bukannya menggunakan kadar cukai keutamaan yang biasanya diberikan kepada PKS, syarikat ini akan dikenakan cukai pada kadar 24%.